Ne désinvestissez pas. Investissez dans le changement.

Selon Bloomberg Intelligence, les actifs environnementaux, sociaux et de gouvernance (ESG) devraient atteindre 40 billions de dollars d’ici à 2030, malgré les défis macroéconomiques.

L’efficacité du filtrage négatif

L’approche d’exclusion a été l’une des premières itérations de l’investissement ESG, entraînant un désinvestissement des entreprises dans des secteurs jugés « mauvais » ou « bruns », en les excluant des portefeuilles d’investissement. Les secteurs couramment soumis au filtrage négatif sont l’armement, le tabac, le charbon, l’énergie nucléaire, le pétrole et le gaz.

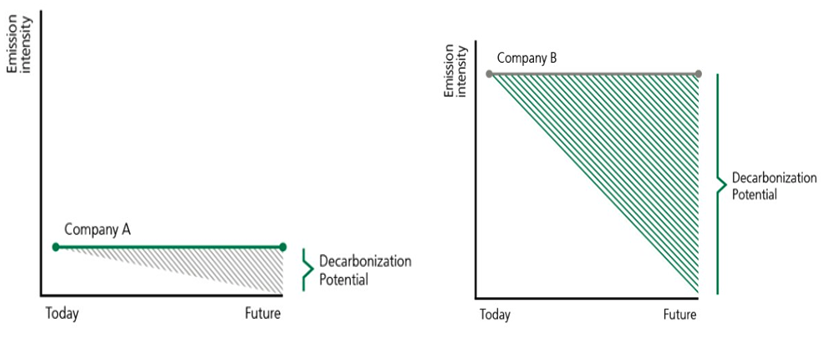

Si l’approche d’exclusion permet d’éviter l’exposition à ces secteurs « mauvais » ou « bruns », des études ont montré l’inefficacité à long terme de cette approche. Dans un article récent, Kelly Shue, de l’école de gestion de Yale, et Samuel Hartzmark, de l’école de gestion Carroll du Boston College, ont conclu que « les investissements qui détournent les capitaux des entreprises brunes pour les diriger vers les entreprises vertes peuvent être contre-productifs dans la mesure où ils rendent les entreprises brunes, plus brunes, sans rendre les entreprises vertes, plus vertes ». Lorsqu’une entreprise très polluante est privée de capitaux, elle a toutes les chances de revenir aux méthodes de production les moins chères (et souvent les plus polluantes) pour continuer à générer des liquidités. Si cette même entreprise « brune » souhaitait améliorer ses pratiques, tout en étant confrontée au désinvestissement, elle ne disposerait pas du capital nécessaire pour réaliser les investissements et les changements requis tout en poursuivant ses activités comme si de rien n’était. Shue et Hartzmark ont également observé qu’une entreprise « brune » très polluante qui réduirait ses émissions de seulement 1 % aurait un impact beaucoup plus important qu’une entreprise « verte » typique qui réduirait ses émissions de 100 %. Voir la figure 1, qui met en évidence les possibilités de décarbonisation d’une entreprise à forte intensité d’émissions.

Figure 1 : Une entreprise à faible intensité d’émissions (Entreprise A) par rapport à une entreprise à forte intensité d’émissions (Entreprise B).

Source : The green inflection point, UBS Sustainability & Impact Institute, 2022

Intégration ESG : Reconnaître le changement

Contrairement à une approche d’exclusion, l’intégration ESG ne limite pas l’univers investissable. Il intègre plutôt la prise en compte des risques et opportunités ESG dans l’analyse fondamentale.

Une étude réalisée en 2022 par Capital Group a révélé que 60 % des investisseurs ont cité l’intégration ESG comme l’approche ESG la plus utilisée. Chez Waratah Capital Advisors, nous recherchons des opportunités dans les « améliorateurs ESG » qui montrent une dynamique ESG positive grâce à notre stratégie d’intégration ESG, que nous menons depuis 2018. Prenons l’exemple d’une entreprise historiquement réputée pour ses mauvaises pratiques en matière d’ESG et qui est accusée également en retard sur ses pairs en ce qui concerne la mise en œuvre des considérations ESG. L’entreprise serait considérée comme améliorant ses pratiques ESG si elle commençait à démontrer des améliorations ESG tangibles. En fournissant des capitaux à des entreprises considérées comme améliorant leurs performances ESG, nous pouvons contribuer à « améliorer le mauvais » et à avoir un impact plus important à long terme.

Canadian Natural Resources (« CNQ ») est un exemple d’amélioration potentielle de la performance ESG. CNQ est l’un des plus grands producteurs indépendants de pétrole brut et de gaz naturel au monde. Bien que les compagnies pétrolières et gazières soient souvent sous le feu des projecteurs pour leur impact négatif sur l’environnement, elles ont la capacité de réaliser des avancées significatives et positives vers l’objectif mondial de zéro émission nette, qui est crucial pour atteindre les objectifs de l’Accord de Paris2. L’Agence internationale de l’énergie (AIE) a considéré le captage, l’utilisation et la séquestration du carbone comme une technologie essentielle dans sa feuille de route Zéro net d’ici à 2050. CNQ est actuellement le plus grand propriétaire de capacité de capture du carbone dans le secteur canadien du pétrole brut et du gaz naturel. D’un point de vue global, nous pensons que ses pratiques ESG sont parmi les meilleures de son groupe de pairs. Nous considérons que CNQ est en mesure de montrer à ses pairs la voie en matière d’amélioration de la performance ESG, non seulement dans le cadre de la transition vers le zéro net, mais aussi en ce qui concerne les meilleures pratiques de l’industrie en matière d’ESG.

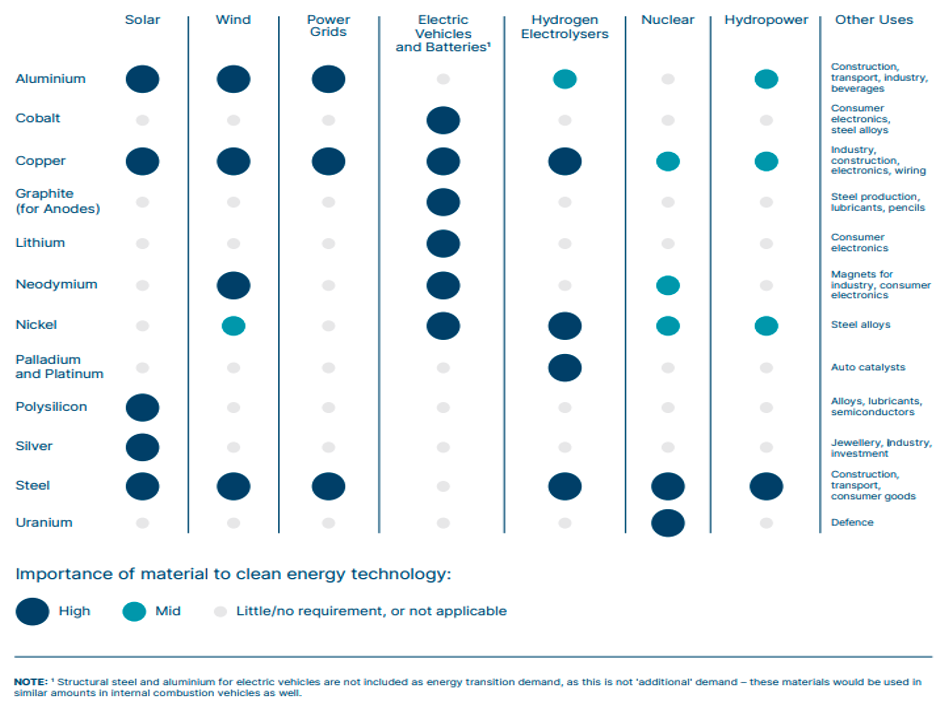

Les entreprises du secteur minier ont toujours été considérées comme des acteurs ESG négatifs, en raison des risques environnementaux et sociaux élevés. L’AIE considère que plusieurs minéraux critiques, tels que le cuivre, le lithium, le nickel et le cobalt, ont un rôle impératif à jouer dans la transition vers zéro émission nette. Les sociétés minières, qui sont exposées aux minéraux liés à la transition énergétique, seront essentielles pour développer avec succès des technologies énergétiques propres. Comme le montre la Figure 2, le cuivre revêt une grande importance pour l’énergie solaire, éolienne, les réseaux électriques, les véhicules et batteries électriques et les électrolyseurs à hydrogène, ainsi qu’une importance mineure pour les technologies nucléaires et hydroélectriques. Les améliorateurs ESG dans cet espace montrent de réels signes de changement, travaillant sur des initiatives visant à réduire les émissions, à améliorer l’efficacité opérationnelle et à démontrer des progrès positifs dans leurs données de performance ESG.

Figure 2 : Matériaux utilisés dans la technologie de l’énergie propre.

Source : Material and Resource Requirements for the Energy Transition, Energy Transitions Commission, 2023.

En se désinvestissant uniquement d’une entreprise « brune » ou « mauvaise » d’un point de vue ESG, les investisseurs perdent la possibilité d’investir dans le changement. Les stratégies d’intégration ESG permettent aux investisseurs d’approfondir les pratiques d’une entreprise, plutôt que de les examiner en surface par une approche d’exclusion. Les investisseurs peuvent mettre l’accent sur les « mauvaises » entreprises ESG qui montrent des signes réels d’une dynamique ESG positive et qui, à leur tour, ont plus d’opportunités et d’impact pour faire changer les choses dans tous les secteurs.

Clause de non-responsabilité de l’AIR